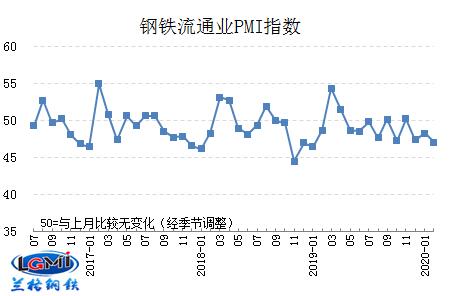

2月份钢铁流通业PMI为47.1 疫情拖累行业景气回落

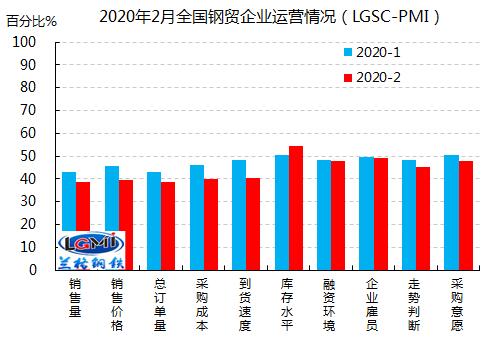

兰格钢铁云商平台统计发布的2020年2月份钢铁流通业PMI总指数为47.1,比上月回落1.2个百分点。从分类指数看,构成钢铁流通业PMI的10个分类指数9降1升,其中销售量、销售价格、总订单量、采购成本、到货速度、融资环境、企业雇员、走势判断和采购意愿9项指数均出现不同程度下降,其中到货速度、销售价格和采购成本3项指数下降尤为明显,而库存水平1项指数则出现明显回升。

2020年2月份钢铁流通企业销售量指数和订单指数均为38.7,分别较上月回落4.3和4.2个百分点,在收缩区间内持续下滑,主要是春节假期以及疫情快速发展叠加的影响,春节假期过后,国内钢材市场并未迎来往年的开门大吉,同时下游采购需求也陷入了全面停滞。

2020年2月份钢铁流通企业库存指数为54.6,较上月回升4.0个百分点,连续3个月处于回升状态,表明钢市依然处于淡季累库阶段,而且由于今年疫情的特殊影响,累库时间将有所延长。从区域来看,西北、华东、中南、东北、西南和华北地区库存指数均出现不同程度的上升,分别较上月上升25.4、25.3、18.7、15.9、5.4和4.1个百分点。从规模来看,样本企业中年销量大于100万吨和在50-100万吨的钢铁流通企业库存出现了一定的下降,这主要是由于受到疫情影响,交通物流全面受阻,钢厂的发货也受到明显影响;而样本企业中年销量在10-50万吨和在10万吨以下的钢铁流通企业库存出现不同程度的回升,这主要是由于春节前部分商家已经完成了冬储操作,但春节假期过后,市场采购全面停滞,钢材库存快速积累。从绝对量上来看,进入2月份以来,钢材社会库存呈现快速回升态势,据兰格钢铁研究中心市场监测数据显示,截止2月末,全国29个重点城市钢材社会库存为2132.01万吨,再次创出历史新高,较上月增加1033.11万吨,月环比上升94%。

先行指数来看,2020年2月份钢铁流通业采购意愿指数为47.7,较上月下降2.9个百分点,再次滑入收缩区间。走势判断指数为45.3,较上月下降2.9个百分点,表明样本企业对后市的预期再次陷入悲观,样本企业对后期的采购意愿明显不足。

2020年2月份钢材市场呈现超跌反弹的走势,春季假期过后,由于受疫情快速发展的影响,期货市场开市旋即跌停,使得市场信心严重受挫,市场恐慌情绪再起,市场价格出现快速下跌。但由于钢厂受交通限制,原料备货告急,也进入被动减产阶段,对于市场形成一定的支撑。伴随全国各地疫情的有效控制,政府不断加大逆周期调节的力度,同时,新增信贷创新高以及地方政府专项债券的暴增,都对于未来需求将起到了明显提振的作用,带动市场信心回升,市场价格呈现超跌反弹的态势。

供给端:1月份钢铁行业仍然保持较高生产积极性,据中国钢铁工业协会预估,1月份国内粗钢产量8430万吨,同比增长7.2%,粗钢日产271.94万吨,环比增长0.04%,其中,1月份中国钢铁工业协会会员企业旬度的平均粗钢日均产量为198万吨,比去年12月增加5万吨,增长2.6%;比去年同期增加15.5万吨,增长8.5%。但进入2月份以来,由于受到疫情影响,中国钢铁工业协会会员企业的旬产出现了明显下降,2月中旬重点钢企粗钢日均产量183.49万吨,环比下降5.39%,同比下降5.8%。据此减产态势,预估2月份国内粗钢日均产量为250万吨,将出现明显下降态势。这将有效缓解市场的供给压力。

需求端:春节过后,受到疫情影响,市场采购需求并未出现恢复,钢材社会库存快速回升,库存高点已经超出2018年,同时由于交通物流受限,部分钢厂厂内库存出现爆仓,重点钢铁企业钢材库存量持续创新历史新高,后期市场将面临较大去库压力。目前,政府不断出台政策鼓励企业加快复工复产。截止2月25日,全国铁路在建项目的复工率达到38.9%,公路水路计划总投资在10亿元以上的重点在建项目复工率为37.2%,民航机场建设项目的复工率达到25.9%,机械工业企业复工率达到51.13%,汽车行业复工率超过六成。下游用钢企业复工复产正在快速推进,将会逐步加大市场采购的力度,钢市的需求正在逐步恢复之中。

2020年3月份钢铁行业景气度依旧偏弱,主要是市场认为疫情对经济发展和下游需求的影响仍存担忧,现货商家采购意愿不强,同时由于库存压力较大,去库存进度存在不确定性。但目前政府正在持续加大稳增长和逆周期调节的政策力度,不论是加大财政支出还是加大信贷投放,尤其是将加大基础设施建设投资项目的推进,这些政策都将会明显提振未来钢材的需求。兰格钢铁研究中心预计,3月份钢材市场将处于震荡寻底的阶段。(兰格钢铁研究中心原创稿件,转载请注明出处)