七月份国内钢铁市场震荡趋弱

『 简要:6月份国内钢铁市场高位震荡;焦炭、铁矿石价格上涨使得成本对后期钢价的支撑力度继续增强;7月份进入传统需求淡季,建筑钢材需求进一步转弱;同时,钢铁产量释放仍呈高位,库存回升幅度扩大,市场供需矛盾将有所显现;预计7月份国内钢铁市场将呈现震荡趋弱运行态势。』

一、六月份国内钢铁市场高位震荡

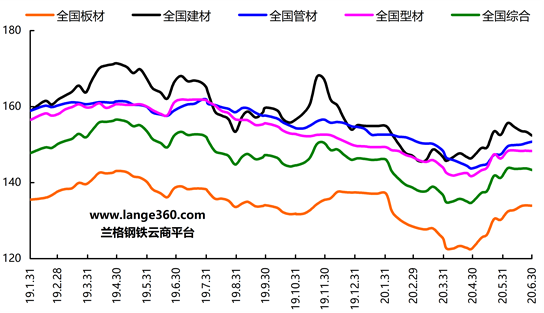

6月份国内钢铁市场呈现高位震荡局面,且在建筑需求逐渐转弱、板材需求有所恢复下,品种走势明显分化,“长强板弱”格局得到扭转。据兰格钢铁云商平台监测数据显示,截至6月30日,兰格钢铁全国钢材综合价格指数为143.3,较上月末上升1.3%,年同比下降5.9%。其中,建材价格指数为152.4,较上月末下降0.3%,年同比下降8.5%;板材价格指数为133.9,较上月末上升2.7%,年同比下降3.3%;型材价格指数为148.3,较上月末上升1.4%,年同比下降7.9%;管材价格指数为150.8,较上月末上升2.3%,年同比下降5.2%(详见图1)。

从兰格钢铁区域价格指数来看,6月份,华北、东北、华东、中南地区有所上涨,其中东北地区涨幅*大,为3.3%;中南地区涨幅*小,为0.5%;其他区域涨幅居中,为1.7%-1.9%之间。西北、西南地区略有下降,降幅分别为0.5%和0.6%。

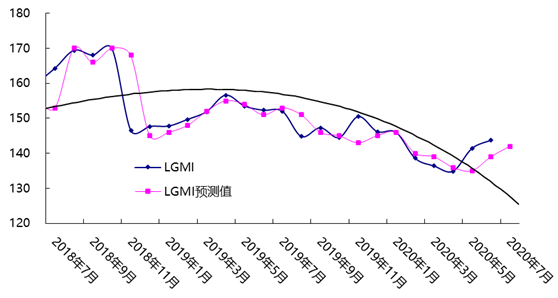

图1

兰格钢铁价格指数(LGMI)走势图

兰格钢铁云商平台监测的8大钢材品种10大城市均价显示,八大品种中除高线、螺纹钢有所下跌外,其他品种均有上涨,其中热轧卷板涨幅*大,为3.5%;中厚板涨幅*小,为1.6%;其他品种涨幅在2.0%-3.1%之间(详见表1)。

表1 10大城市8大钢材品种价格涨跌情况表

单位:元/吨,%

| 钢材品种 | 6月均价 | 5月均价 | 涨跌额 | 涨跌幅度(%) |

| Φ6.5mm高线 | 3949 | 3964 | -15 | -0.4 |

| Φ25mm三级螺纹钢 | 3693 | 3714 | -21 | -0.6 |

| 5.5mm热轧卷板 | 3776 | 3650 | 126 | 3.5 |

| 1mm冷轧卷板 | 4160 | 4033 | 127 | 3.1 |

| 20mm中厚板 | 3832 | 3771 | 61 | 1.6 |

| 200*200H型钢 | 3774 | 3690 | 84 | 2.3 |

| 4寸焊管 | 4138 | 4058 | 80 | 2.0 |

| 108*4.5无缝管 | 4518 | 4407 | 111 | 2.5 |

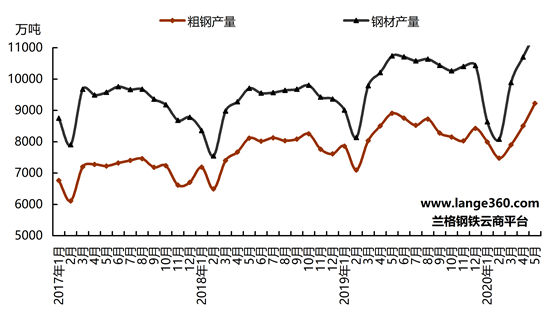

二、钢铁行业供给分析1、5月份粗钢日产继续上升 后期仍将保持高位5月份,随着需求明显释放,市场成交提升,市场价格震荡回升,企业利润增加,带动企业生产积极性提升,钢铁产量继续上升。国家统计局数据显示,5月份,我国粗钢产量9227万吨,同比增长4.2%;钢材产量11453万吨,同比增长6.2%。1-5月,我国粗钢产量41175万吨,同比增长1.9%;钢材产量48819万吨,同比增长1.2%(详见图2)。从粗钢日产来看,5月粗钢日产297.6万吨,较4月份增加14.2万吨,环比上升5.0%。

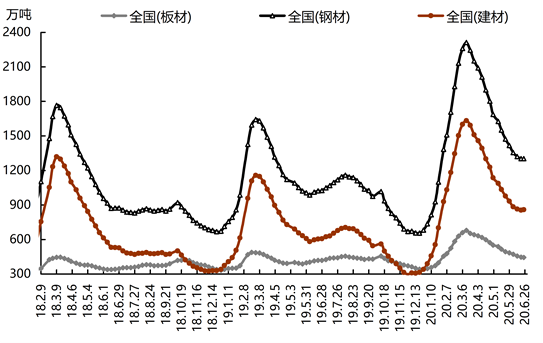

6月份,随着南方汛期来临以及高温多雨天气增多,钢材社会库存下降速度逐步放缓,月末库存拐点显现。据兰格钢铁云商平台监测数据显示,截至2020年6月26日,兰格钢铁网统计的29个重点城市社会库存为1302.7万吨,月环比下降8.1%,年同比增长27.1%。其中,建材社会库存为859.7万吨,月环比下降7.9%,年同比增长41.8%;板材社会库存为443.0万吨,月环比下降8.5%,年同比增长5.8%(详见图3)。7月份进入传统需求淡季,钢铁产量仍呈高位释放,预计钢材社会库存将呈现回升局面。

图3 国内每周钢材社会库存走势图

6月份钢厂产成品库存持续回升。据中钢协数据显示,6月中旬,重点钢铁企业产成品库存为1461.9万吨,较5月下旬增加133.3万吨,同比增幅13.2%。6月中上旬重点钢企库存持续回升,同时产量创下历史新高,市场供给压力加大。

三、钢铁行业成本分析:矿焦价格继续上涨 成本支撑作用进一步增强

6月份铁矿石市场价格呈上涨态势。据兰格钢铁云商平台监测数据显示,6月份唐山地区66%品位干基铁精粉平均价格为891元,较上月上涨68元,涨幅8.3%;进口铁矿石方面,澳大利亚61.5%粉矿日照港市场价格为787元,较上月上涨86元,涨幅为12.3%。

6月份焦炭市场三轮提涨再度落地,累计上涨150元,全月均价较上月继续大涨。据兰格钢铁云商平台监测数据显示,6月份唐山地区二级冶金焦平均价格为 1865元,较上月上涨144元,涨幅为8.4%。

6月份由于铁矿石、焦炭价格的上涨带动,成本支撑作用进一步增强。兰格钢铁云商平台成本监测数据显示,使用6月份购买的原燃料生产的普碳方坯不含税成本较上月同期上涨161元,涨幅为5.9%。

四、钢铁行业需求分析

1、出口需求:钢材出口下滑 后期仍将保持低位

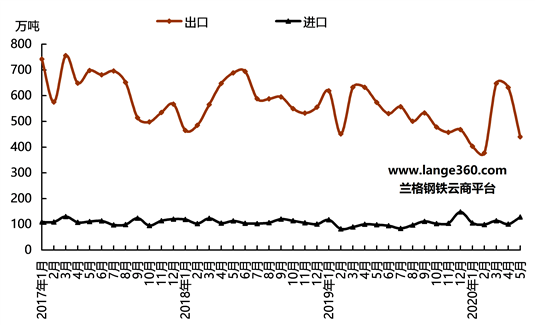

海关总署发布数据显示,2020年5月份,我国出口钢材440.1万吨,较4月份减少191.8万吨,环比下降30.4%,同比下降23.3%;1-5月,我国出口钢材2500.2万吨,同比下降14.0%。进口方面,5月份,我国进口钢材128万吨,同比增长30.3%;1-5月,我国进口钢材546.4万吨,同比增长12.0%(详见图4)。

前期钢材出口订单大幅下滑以及国外受疫情影响制造业停产停工导致需求下滑是5月份钢材出口明显下降的主导因素。此外,价格优势缺失也是造成钢材出口下降的重要原因,5月份,随着中国经济加快复苏,叠加季节性需求旺季,下游需求集中释放,国内钢材市场明显上涨,带动钢材出口报价持续攀升,兰格钢铁云商平台监测数据显示,5月底,中国热轧卷板出口报价(FOB)为424美元/吨,较4月底上涨24美元/吨,较独联体、印度、土耳其分别高66美元/吨、51美元/吨、6美元/吨,可见中国的钢材出口价格优势不再。

面对疫情的冲击,全球各国继续加大货币和财政政策支持力度,以保障经济恢复和企业经营,但这些政策效果要伴随着疫情的逐步控制才能更好发挥。在疫情并未有效控制的情况下,全球制造业PMI将维持低位反复波动走势。而在当前,我国钢材出口企业仍面临着国际市场需求萎缩、新接订单仍显不足、贸易摩擦增多以及钢材出口价格优势缺失等诸多困难,兰格钢铁研究中心预计6月份中国钢材出口或仍将保持低位。

图4 我国钢材月度进出口情况

2、国内建筑需求:建筑用钢需求淡季冲击显现

5月份,与我国建筑钢材需求相关的固投指标降幅继续收窄。国家统计局数据显示,1-5月份,我国固定资产投资同比下降6.3%,降幅较上月收窄4.0个百分点。其中,三大支柱投资降幅同步收窄,房地产、基础设施、制造业投资同比分别下滑0.3%、6.3%和14.8%,降幅分别较上月收窄3.0、5.5、4.0个百分点。

6月份全国暴雨预警连发29天,南方汛期对建筑施工形成明显制约,华东、中南地区建筑钢材社会库存月底出现回升,特别是杭州地区建材库存突破100万吨(为102.4万吨),同比增长84.8%,反映建筑钢材需求受到较大影响。7月份高温多雨天气仍将持续,建筑施工项目将继续受到影响,建筑钢材需求逐渐转弱。

3、国内制造业需求:制造业恢复带动板材需求释放

我国制造业继续恢复。5月份规模以上工业增加值同比增长4.4%,较上月回升0.5个百分点。兰格钢铁研究中心监测的15个下游工业产品中,5月单月产量呈现同比增长的产品仍有9个,与上月相比,增幅扩大的产品有6个,包括金属切削机床、金属成形机床、挖掘机、大型拖拉机、中型拖拉机和汽车;值得注意的是,5月份家电产品中的家用电冰箱和彩色电视机由上月负增长转为正增长。

从制造业PMI来看,中国物流与采购联合会、国家统计局服务业调查中心发布的2020年6月份中国制造业采购经理指数(PMI)为50.9%,比上月上升0.3个百分点,在扩张区间小幅回升。制造业持续表现趋好带动板材需求释放。

五、七月份国内钢铁市场预测

图5 兰格钢铁综合指数预测

7月份,高温多雨天气增多,钢铁需求将继续转弱;当前高企的钢铁产量释放以及社库拐点显现对钢市形成压制,市场呈现“供给向上,需求向下”的格局;而焦炭、铁矿石价格的持续上涨,成本对后期钢价的支撑作用增强。预计7月份国内钢铁市场将呈现震荡趋弱态势,但因成本支撑较强,整体调整空间不大。