兰格研究:十月份国内钢铁市场将震荡小幅上行

『简要:9月份国内钢铁市场价格震荡偏强运行。铁矿石均价下行、焦炭均价上涨,成本支撑力度保持韧性;10月份,国内钢材市场仍将面临海外加息潮的持续冲击,国内供给释放明显回升对市场形成较大压制,而稳增长接续政策落地夯实,建筑行业及制造业需求仍有改善空间;兰格&腾景钢铁大数据AI辅助决策系统预测,10月份国内钢材市场将呈现震荡小幅上行的局面。』

一、九月份国内钢铁市场震荡偏强

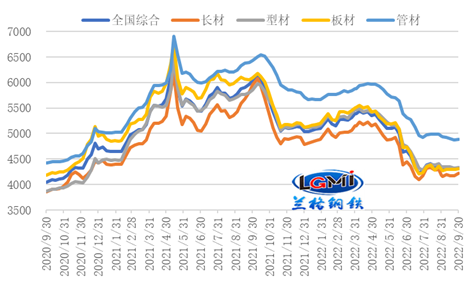

9月份,钢厂复产规模扩大,供应压力有所显现,叠加美联储加息及外需转弱等因素影响,对钢价形成一定制约;但在稳增长政策加码叠加金九旺季显效,下游需求得到一定改善,成本端支撑韧性仍存,对钢铁市场形成支撑;国内钢铁市场价格呈现震荡小幅反弹的态势。但不同类别钢材表现分化,其中长材、板材上涨,型材、管材下跌。

据兰格钢铁云商平台监测数据显示,截至9月底,兰格钢铁全国钢材综合价格为4322元/吨,较上月末上涨21元/吨,环比涨幅为0.5%,年同比下跌28.2%。其中,长材价格为4224元/吨,较上月末上涨43元/吨,涨幅1.0%,年同比下跌28.0%;板材价格为4310元/吨,较上月末上涨19元/吨,涨幅0.4%,年同比下跌29.2%;型材价格指数为4335元/吨,较上月末下跌12元/吨,跌幅为0.3%,年同比下跌25.8%;管材价格为4891元/吨,较上月末下跌53元/吨,跌幅为1.1%,年同比下跌23.9%(详见图1)。

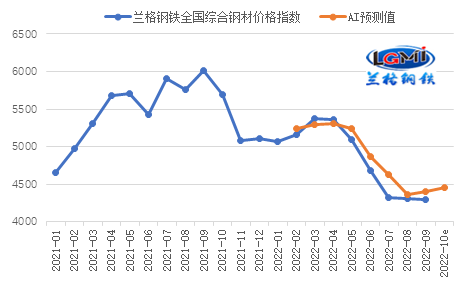

图1 兰格钢铁价格指数(LGMI)走势图

分品种来看,兰格钢铁云商平台监测的8大钢材品种10大城市均价显示,9月底,各品种价格与上月底相比呈现涨跌互现、分化走势,其中,无缝管跌幅*大,为3.0%;三级螺纹钢涨幅*大,为1.6%;其他品种涨跌幅在0.2-1.1之间(详见表1)。

表1 10大城市8大钢材品种价格涨跌情况表(单位:元/吨,%)

二、钢铁行业供给分析

1、钢铁生产环比同比均回升 后期或有限产制约

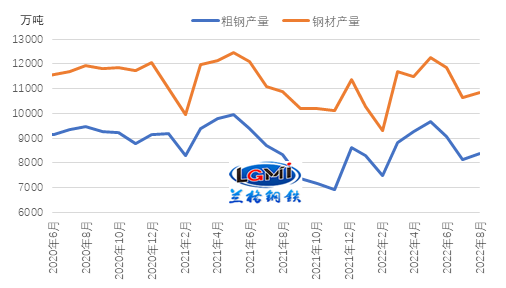

由于钢材品种利润的明显改善,钢厂复产的积极性也有所增强,从而推动钢铁产量的低位回升。国家统计局数据显示,8月份,我国生铁产量7137万吨,同比下降0.5%;粗钢产量8387万吨,同比增长0.5%;钢材产量10833万吨,同比下降1.5%(详见图2)。

从粗钢日产来看,8月份全国粗钢日均产量为270.5万吨,环比上升2.97%,8月份粗钢产量及日产水平同比首次转正。

从累计产量来看,仍呈现同比下降局面。1-8月,我国生铁产量58217万吨,同比下降4.1%;粗钢产量69315万吨,同比下降5.7%;钢材产量88465万吨,同比下降4.3%。

图2 我国粗钢和钢材月度产量数据

9月份以来,由于受到旺季需求释放,以及提前备货生产影响,钢厂复产的积极性逐步回升,但在成品材利润收缩的制约下,月末有所回落。兰格钢铁网调研的全国高炉开工率呈先升后降态势。从全月来看,9月份全国钢铁企业高炉开工率均值为80.0%,较8月份回升3.2个百分点,较上年同期高0.5个百分点。

从重点大中型钢铁企业旬产数据来看,大中型钢铁生产企业产量在9月上旬超越上年同期后,中旬进一步回升至2020年同期水平,反映9月份大中型钢企的复产规模正在进一步扩大。据中国钢铁工业协会统计数据显示,9月上中旬重点钢企累计粗钢日均产量212.2万吨,较上月累计日产上升6.6%,同比上升5.1%。

由于旺季终端需求转暖的预期较强,钢厂的复产积极性也明显增强,而且为了应对工地赶工的建筑用钢需求以及年底前的工业用钢需求的双重释放,钢厂维持一定量的产能释放,但利润收缩限制钢厂复产的进程,因此9月份国内钢铁产量将呈现承压回升的态势,据兰格钢铁研究中心估算,9月份全国粗钢日产将维持在280万吨左右的水平,由于上年同期基数低,9月份或现年内月度首次两位数增长。

10月份京津冀周边或因会议召开有相关限产措施出台实施,粗钢产量或将受到一定制约,需要观察限产政策的出台情况。

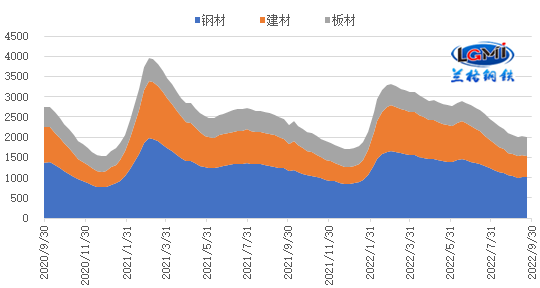

2、钢材社会库存波动下行

9月份,钢材社会库存波动下降,库存水平继续低于上月同期,但降幅明显收窄,且出现月中一周上升的局面。据兰格钢铁云商平台监测数据显示,截至9月底,兰格钢铁网统计的29个重点城市钢材社会库存为1002.6万吨,月环比下降13.9%,年同比下降18.2%。其中,建材社会库存为538.0万吨,月环比下降3.4%,年同比下降26.3%;板材社会库存为464.6万吨,月环比下降6.6%,年同比下降6.3%(详见图3)。9月份钢材社会库存的下降,反映市场需求进一步恢复;但降速收窄则反映在企业复产规模扩大的情况下,市场供给恢复弥补了较多的消费需求增量。

图3 国内每周钢材社会库存走势图

三、钢铁行业成本分析:矿焦均价下行 成本支撑保持韧性

9月份以来,海外铁矿石市场供应和发运量正常,但由于台风影响到港量有所减少,且随着钢厂复产及备货需求增加,港口库存有所回落,铁矿石市场呈现震荡小幅上涨行情。据兰格钢铁云商平台监测数据显示,截至9月底,唐山地区66%品位干基铁精粉价格为950元,较上月末上涨25元,涨幅为2.7%;进口铁矿石方面,澳大利亚61.5%粉矿日照港市场价格为755元,较上月末上涨25元,涨幅为3.4%。从均值来看,9月份,唐山地区66%品位干基铁精粉均价为921元,较上月下跌12元,跌幅为1.3%;进口铁矿石方面,澳大利亚61.5%粉矿日照港市场均价为748元,较上月下跌14元,跌幅为1.8%。

9月份以来,虽高炉逐步复产,但因钢企盈利能力薄弱,钢焦持续博弈,9月5日焦炭调降落地后持续平稳运行。据兰格钢铁云商平台监测数据显示,截至9月底,唐山地区二级冶金焦价格为2550元/吨,较8月底下跌100元/吨。但从均值来看,9月份唐山地区二级冶金焦均价为2561元/吨,较8月份上涨76元/吨。

在进口铁矿石均价小幅下行、焦炭均价上行带动下,月度成本变化幅度较小。兰格钢铁云商平台成本监测数据显示,使用9月份购买的原燃料生产测算的兰格生铁成本指数为135.3,与上月同期持平;普碳方坯不含税平均成本较上月同期增加3元/吨,增幅为0.1%。

四、钢铁行业需求分析

1、出口需求:钢材出口环比下降、同比增长 后期仍保持同比增长

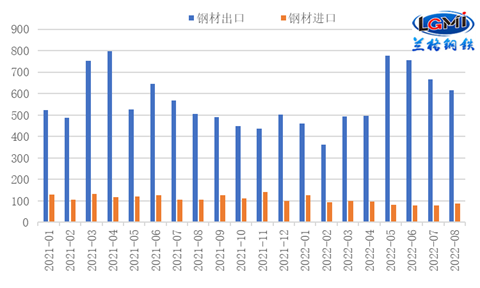

8月份,我国钢材出口仍呈现环比下降、同比增长的态势。海关总署发布数据显示,8月份,我国出口钢材615.3万吨,环比下降7.8%,同比增长21.8%(详见图4);1-8月,我国出口钢材4622.5万吨,同比下降3.9%。

进口方面,8月份随着国内产业链供应链不断恢复,制造业生产环境持续改善,企业生产活动持稳运行;而海外钢材价格继续回落,制造业用钢需求恢复带动进口钢材呈现低位回升状态。8月份钢材进口量89.3万吨,环比7月份增加10.3万吨,环比增长13.0%,单月进口量明显回升,同比下降16.0%;1-8月,我国进口钢材745.3万吨,同比下降21.2%。

图4 我国月度钢材进出口情况

我国钢材出口量自5月份达到今年高点后,环比已经连续三个月回落。随着海外钢材价格企稳反弹,国内钢材价格优势有所显现;虽海外经济逐步放缓削弱钢材需求,但在我国国内疫情整体可控,制造业产业链、供应链稳定恢复以及出口产品交付周期稳定的基础上,且当前海运费相对偏低的情况下,我国钢材出口订单获得有效提升。兰格钢铁研究中心预计后期我国钢材出口量虽环比仍有放缓压力,但由于订单水平回升,以及上年基数偏低,后期月度钢材出口量仍将保持相对高位,同比维持正增长,有望带动全年钢材出口量呈现同比增长态势。

2、国内建筑需求:建筑钢材需求有望继续改善

8月份,固定资产投资累计增速有所回升。分领域看,1-8月份,基础设施投资同比增长8.3%,较1-7月回升0.9百分点,连续四个月加快;制造业投资同比增长10.0%,增速较上月回升0.1个百分点;房地产开发投资同比继续回落,同比下降7.4%,降速较上月扩大1.0个百分点,继续呈现基建投资持续发力、制造业投资保持韧性、房地产投资依然承压的结构性分化特征。

从单月增速来看,基建投资增幅继续回升,制造业投资有所回升,带动8月份固定资产投资单月同比增速加快。房地产方面,除投资、施工、土地购置同比降幅有所扩大外,其他主要指标同比降速均有收缩趋势,特别是在“保交楼”政策措施下,地产竣工同比增速获得明显改善,同时也带动地产销售降速有所收窄。随着高温雨季等季节性因素消退,叠加各地密集出台房地产调控政策以及保交楼政策持续加码,房地产竣工端和销售端同步回暖。同时受益于预售资金监管政策趋严、房地产纾困基金逐步落地以及信贷政策持续宽松,房企资金端压力得到有效缓解,1-8月房地产开发企业到位资金100817亿元,同比下降25.0%,降幅较上月收窄0.04个百分点。随着施工旺季到来,稳地产各项政策的效力显现,房地产需求将呈现环比逐步恢复的节奏。

9月份,随着气候条件好转,建材需求表现有所恢复。兰格钢铁网统计的9月份13个重点城市建筑钢材日均成交量为13.7万吨,较8月份(12.0万吨)增加1.7万吨,反映随着基建和房地产项目峻工进程加快,建材需求有一定恢复。10月份,在相关政策继续促进下, 建筑钢材需求将继续改善。

3、国内制造业需求:制造业用钢需求将继续恢复

8月份制造业方面表现加快恢复。国家统计局数据显示,8月份,制造业规模以上工业增加值同比增速为3.1%,较上月回升0.4个百分点;1-8月,制造业规模以上工业增加值同比增长2.7%,增速与1-7月持平。兰格钢铁研究中心监测的15项主要用钢产品产量数据中,8月份同比呈现增长的产品由上月的9项增加到10项,累计同比呈现增长的产品也由5项增加为7项,反映部分制造业需求仍在不断复苏。

我国制造业生产环境持续改善,企业生产活动持稳运行,带动9月份板材市场需求有所改善,据兰格钢铁网调查数据显示,9月份,全国15个重点城市105家重点流通企业中厚板日均出货量为6.9万吨,较8月份增加1.2万吨。当前,我国经济景气程度回升,经济仍处恢复态势,预计10月份制造业市场用钢需求有望继续改善。

五、十月份国内钢铁市场预测

图5 兰格|腾景钢铁综合价格指数AI预测(元/吨)

从国外环境来看,全球经济仍面临严重通胀形势及经济衰退风险,全球货币政策趋紧使得国际资本市场及大宗商品市场依然承压。

从国内环境来看,投资及消费指标等有所改善,工业生产持续恢复;“金九银十”需求有所释放,消费、基建投资、制造业投资有望保持稳定增长,但地产投资仍然偏弱,出口也将面临一定回调压力,工业生产稳定恢复有待观察;但从稳增长效力来看,我国经济仍有望进一步企稳恢复。

综合来看,国内钢材市场仍将面临海外加息潮的持续冲击,国内供给释放明显回升对市场形成较大压制,而稳经济政策落地夯实,推动下游需求有望不断恢复,成本端支撑相对坚挺。兰格&腾景钢铁大数据AI辅助决策系统预测,10月份国内钢材市场将呈现震荡小幅上行的局面,不同品种表现可能仍将有所分化。