北材难下?南材北上!

以福建、广东为代表的这两个南方省份在很长的年份中承担起了“北材南下”的“重任”,成就了拉动北方钢材源源不断发往南方的特殊光景。

然而,随着近年来北方钢铁产能置换到南方,南方的新钢厂如雨后春笋般冒出,“北材南下”的情况逐渐变成了“北材‘难’下”,甚至还发生了“南材北上”的“逆转”......

北材难下已既成事实

我们曾在《MO发现 | 福建钢铁工业大发展,福建热卷恐将“内卷”》的文章,描绘了福建钢铁工业的巨大弹性和潜力,同时也揭示了福建当地正在进行的和即将掀起的钢材“内卷”。

也正是由于“后供给侧改革‘时代’”的背景下,北产南移,诸多福建籍钢厂甚至北方钢厂纷纷进行产能置换南下福建、广东乃至广西等省份,给南方省份带来产能的同时,自然而然就挤出了原来北方钢厂在南方的市场份额及其影响力。北材南下变成了北材“难”下。

北材难下,主要体现在以下两方面:

第一,南材的产量大幅上升。

通过我们去年5月的不完全统计显示,单单福建省的热卷和带钢合计年度产量都能达到1000万吨左右(参见下图),更别提宁波钢铁、广西盛隆冶金(桂万钢)等周边产能(柳钢、中南钢铁、宝钢等不计)。

第二,北材的价格已不具备竞争力。

我们举个现成的例子,三宝钢铁的带钢是以唐山瑞丰钢铁的价格为基准价加小幅溢价。以3月11日,唐山瑞丰价格4360,那么三宝的带钢就是4410。而福建热轧的市场价格为4450。

以此为例,我们可以看到唐山的带钢/热卷发往福建是没有什么价格优势的。

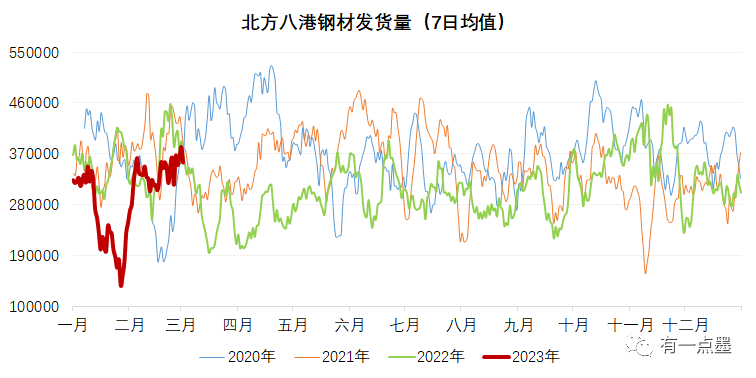

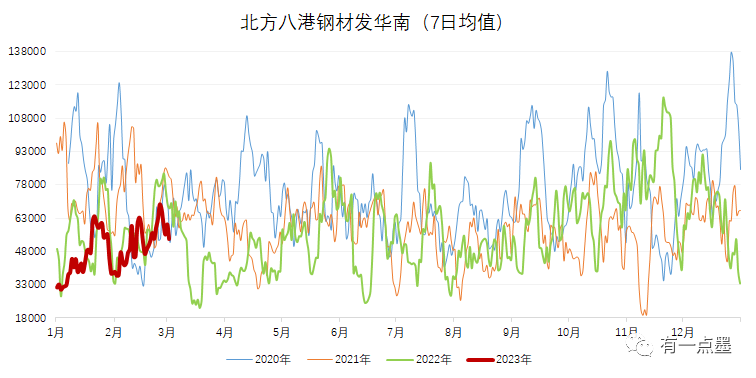

北方主港的钢材发运强度近两年明显下降

南方是福建系钢企的战场

北材难下,*根本的原因是南方钢铁产能的释放,南方市场供给的“短板”得以补齐。而在扮演南方钢铁供给主角的则是福建系钢铁企业。

如果说原来福建、广东华南市场仅有国企几家巨头三钢闽光、韶钢松山(现为中南钢铁)、阳春新钢铁(华菱旗下)加上民营几家小规模钢厂三宝钢铁、珠海粤裕丰等屈指可数的供给在支撑的话,福建及广东的钢铁需求肯定是无法全然满足。据不完全统计,福建加广东的钢材需求在8000万吨左右。

而在这些年“北厂南迁”的产能转移政策刺激下,福建广东甚至广西各地钢铁产能得到了很大的“补充”。一种是南方的钢厂通过购买北方钢厂的产能,把北方的产能置换到南方。这类的钢厂比如三宝钢铁。另一种是北方的钢厂通过产能置换,到福建、广东、广西等地新建钢厂。当然有个题外话,本地的兼并重组也是做大做强本地钢铁市场的一种有效补充手段,比如三钢闽光通过自己的优势去重组本地的中小钢厂。

在此背景下,南方就变成了福建系钢企回流与博弈的“主战场”。具体表现如下:

其一,福建系钢企回流南方。

这种对市场空间的敏锐性,有时体现在对某个具体区域的集中投资。比如大东海、金盛兰均同时宣布进军广东云浮将分别投建短流程钢厂就是一个例子。

有时体现在福建系钢企回哺祖籍地。比如东海特钢回乡建设大东海实业,比如河北兴华财富集团选择漳平作为其新厂选址,比如亚新集团在福鼎成立鼎盛钢铁,建设ESP生产线等等。

其二,福建系钢企“北上”争夺市场空间。

福建系钢企主要将福建、广东市场设为“主战场”,并且将江浙沪作为外围补充。

就单盛隆冶金一家而言,其热轧卷板的月产能可达到80-100万吨,而在广西面对着柳钢及防城港基地的巨大产能,不得不把资源瞄准“北方”市场,投放到广东、福建乃至更远的江浙沪地区。因此,津西防城港基地的“激流勇退”之举,是无奈之举,亦是明智之举。

南材北上或成新常态

南方钢铁企业的增加,势必带来了产能的释放,从而通过钢材价格的价格优势挤出了北方钢铁企业原先占有的市场份额。

北材南下强度逐年趋弱

据国家统计局数据显示,2022年,我国累计钢产量为10.13亿吨,同比下降2.10%。从分地区数据来看,与2021年相比,2022年共有20个省份实现减产,但福建省、广东省却“逆势”增产超10%,增幅分别为18.15%、12.38%。这一数据足以说明福建、广东的钢铁产能具有很强的弹性。

并且,根据市场公开的信息显示,2023年福建、广东仍有继续增量的动力。据悉,福建龙钢新型材料有限公司目前处于项目建设*后冲刺阶段,预计将于5月底6月初出铁水;漳州三宝钢铁的1780热轧线也预计将于今年底正式投产;鼎盛钢铁囿于成本、废钢来源等多重因素影响而非真正释放产能。这还没算上广西梧州的翅冀钢铁的达产,虽然其产品以工角槽等型钢为主。

综上,预计2023年福建、广东市场的钢材供给将有新一轮的增量,届时南方市场厮杀将更为白热化!别说“北材南下”或“北材‘难’下”,甚至“南材北上”都会变成一种新常态。(有一点墨)