第一季度国内市场钢材需求同比有所增长

国内市场钢材流入量增减情况

及钢材消费结构分析

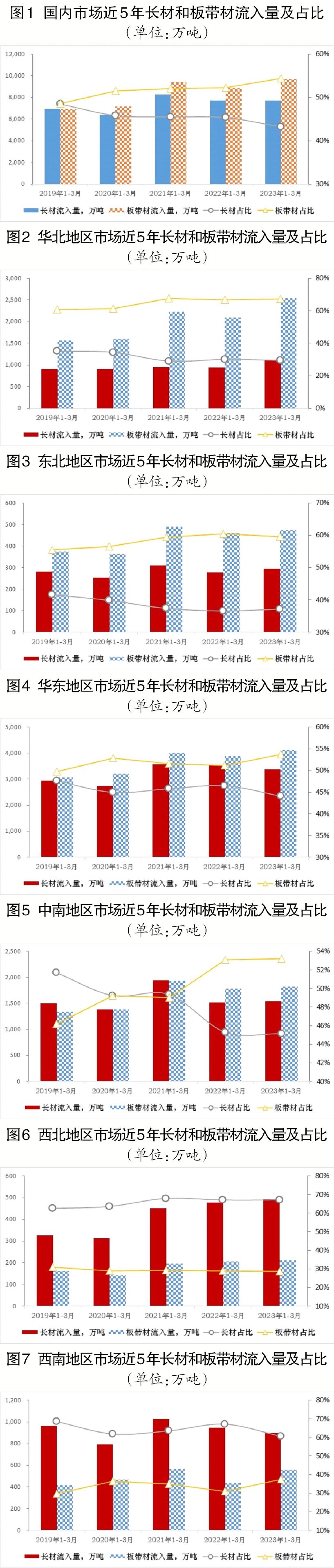

第一季度,中国钢铁工业协会会员钢铁企业(以下简称会员钢铁企业)国内销售钢材17868.68万吨。从钢材流入的增量角度看,第一季度会员钢铁企业面向国内市场的钢材流入量与2022年第一季度名义比较增长890.43万吨,增幅为5.24%。其中,长材流入量增长20.82万吨,增幅为0.27%;板带材流入量增长848.80万吨,增幅为9.57%,即国内市场钢材流入量增长是由长材、板带材共同拉动,而且板带材增量规模较大,拉动作用更为突出。第一季度板带材流入量占国内市场钢材流入量比重(以下简称板带材流入量占比)较2022年第一季度高出2.15个百分点,提高至54.37%,而长材流入量占国内市场钢材流入量比重(以下简称长材流入量占比)较2022年第一季度下降了2.14个百分点,降至43.20%。因此第一季度国内市场钢材需求同比有所增长,其中板带材消费增量优势明显。

对近5年国内市场长材流入量、板带材流入量进行比较可知,板带材流入量占比对长材流入量占比的领先优势不断扩大,如2019年板带材流入量占比较长材流入量占比高出0.09个百分点,2020年第一季度高出5.69个百分点,2021年第一季度高出6.51个百分点,2022年第一季度高出6.87百分点,2023年第一季度进一步扩大,首次突破10个百分点,领先11.16个百分点。因此2023年第一季度国内市场板带材消费规模及占比优势进一步扩大。

各区域市场钢材流入量增减情况

及钢材消费结构分析

华北地区市场钢材流入量增减情况及钢材消费结构

从钢材流入的增量角度看,第一季度会员钢铁企业面向华北地区市场的钢材流入量与2022年第一季度名义比较增长643.74万吨,增幅为20.56%。其中,长材流入量增长170.88万吨,增幅为18.20%;板带材流入量增长454.80万吨,增幅为21.79%,即华北地区市场钢材流入量增长是由长材、板带材共同拉动,其中板带材作用更为突出。第一季度板带材流入量占比较2022年第一季度高出0.68个百分点,提高至67.36%;而长材流入量占比较2022年第一季度下降了0.59个百分点,降至29.41%。因此第一季度华北地区市场钢材需求较2022年第一季度大幅增长,且板带材消费走势要好于长材。

对近5年华北地区市场长材流入量、板带材流入量进行比较可知,华北地区市场板带材流入规模要远远大于长材,同时板带材流入量基本保持连年增长,因此华北地区市场板带材流入量占比连续3年(2021年—2023年第一季度)超过65%。2023年第一季度板带材对长材流入量占比的领先优势由降转升,2021年第一季度为近5年*大差值,高出38.84个百分点,2022年第一季度缩小至36.68个百分点,2023年第一季度回升至37.95个百分点。因此2023年第一季度华北地区市场板带材消费占比优势增强,且在华北地区市场钢材消费中板带材占比优势依然明显。

东北地区市场钢材流入量增减情况及钢材消费结构

从钢材流入的增量角度看,第一季度会员钢铁企业面向东北地区市场的钢材流入量与2022年第一季度名义比较增长34.98万吨,增幅为4.60%。其中,长材流入量增长17.36万吨,增幅为6.24%;板带材流入量增长14.36万吨,增幅为3.12%,即东北地区市场钢材流入量增长主要由长材、板带材流入量共同拉动。第一季度长材流入量占比较2022年第一季度高出0.57个百分点,提高至37.16%;而板带材流入量占比较2022年第一季度下降了0.85个百分点,降至59.55%。因此2023年第一季度东北地区市场板带材及长材消费状况良好,但长材消费走势要略好于板带材。

对近5年东北地区市场长材流入量、板带材流入量进行比较可知,东北地区市场板带材流入量规模始终大于长材。2019年—2022年板带材流入量占比对长材流入量占比的领先优势不断扩大,如2019年板带材流入量占比较长材流入量占比高出13.93个百分点,到2022年升至23.82个百分点,2023年第一季度虽缩小至22.39个百分点,但仍超过20个百分点,因此东北地区市场板带材消费规模大于长材消费规模,且板带材市场占比保持优势。

华东地区市场钢材流入量增减情况及钢材消费结构

从钢材流入的增量角度看,第一季度会员钢铁企业面向华东地区市场的钢材流入量与2022年第一季度名义比较增长57.84万吨,增幅为0.76%。其中,长材流入量下降155.35万吨,降幅为4.39%;板带材流入量增长222.12万吨,增幅为5.71%,即华东地区市场钢材流入量增长主要由板带材拉动。第一季度华东地区板带材流入量占比较2022年第一季度高出2.51个百分点,提高至53.68%;而长材流入量占比较2022年第一季度下降了2.38个百分点,降至44.12%。因此华东地区市场第一季度板带材消费增长情况要好于长材,板带材份额得以小幅提升。

对近5年华东地区市场长材流入量、板带材流入量进行比较可知,华东地区市场板带材流入量规模略大于长材,2020年—2022年第一季度板带材流入量占比对长材流入量占比的领先优势逐步缩小,其中2020年板带材流入量占比高出长材7.85个百分点,2021年高出5.78个百分点,到2022年缩小至4.66个百分点。2023年第一季度板带材对长材流入量占比的领先优势由降转升,回升至9.56个百分点。因此2023年第一季度华东地区市场板带材消费占比和规模优势继续扩大。

中南地区市场钢材流入量增减情况及钢材消费结构

从钢材流入的增量角度看,第一季度会员钢铁企业面向中南地区市场的钢材流入量与2022年第一季度名义比较增长56.09万吨,增幅为1.67%。其中,长材流入量增长20.71万吨,增幅为1.36%;板带材流入量增长34.53万吨,增幅为1.94%,即中南地区市场钢材流入量增长主要由长材、板带材流入量共同拉动。第一季度中南地区板带材流入量占比较2022年第一季度高出0.14个百分点,提高至53.23%;而长材流入量占比较2022年第一季度下降了0.14个百分点,降至45.15%。因此2023年第一季度中南地区市场长材及板带材消费状况良好。

对近5年中南地区市场长材流入量、板带材流入量进行比较可知,2019年—2021年中南地区市场长材流入量大于板带材流入量,且长材流入量占比具有领先优势,其中2019年长材流入量占比领先板带材流入量占比*大,为5.51个百分点。2022年第一季度长材流入量大幅减少,转为板带材流入量大于长材流入量,高出261.91万吨,2023年第一季度扩大至275.73万吨,同时板带材流入量占比领先长材占比也扩大至8.08个百分点。因此中南地区市场板带材消费规模大于长材消费规模,且板带材市场占比持续扩大。

西北地区市场钢材流入量增减情况及钢材消费结构

从西北地区市场钢材流入的增量角度看,第一季度会员钢铁企业面向西北地区市场的钢材流入量与2022年第一季度名义比较增长20.54万吨,增幅为2.88%。其中,长材流入量增长了14.22万吨,增幅为2.98%;板带材流入量增长了2.90万吨,增幅为1.40%,即西北地区市场钢材流入量增长是由长材、板带材共同拉动,其中长材作用更为突出。第一季度长材流入量占比较2022年第一季度高出0.06个百分点,提高至67.08%;而板带材流入量占比较2022年第一季度下降了0.42个百分点,降至28.62%。因此2023年第一季度西北地区市场钢材需求较2022年第一季度有所增长,其中长材消费占比优势明显。

对近5年西北地区市场长材流入量、板带材流入量进行比较可知,西北地区市场长材流入量始终大于板带材,长材流入量基本是板带材的2倍以上。2021年长材流入量占比与板带材流入量占比二者差值*大,高出38.63个百分点。2022年第一季度差值小幅缩小至37.99个百分点,2023年第一季度二者差值又扩大至38.47个百分点。因此2023年第一季度西北地区市场钢材消费中长材占比优势依然明显,且长材消费增量优势依然好于板带材。

西南地区市场钢材流入量增减情况及钢材消费结构

从西南地区市场钢材流入的增量角度看,第一季度会员钢铁企业面向西南地区市场的钢材流入量与2022年第一季度名义比较上升77.25万吨,增幅为5.47%。其中,长材流入量下降47.00万吨,降幅为4.96%;板带材流入量增长120.09万吨,增幅为27.39%,即西南地区市场钢材流入量增长主要由板带材拉动。第一季度西南地区板带材流入量占比较2022年第一季度高出6.45个百分点,提高至37.50%;而长材流入量占比较2022年第一季度下降了6.64个百分点,降至60.47%。因此判定2023年第一季度西南地区市场钢材需求较2022年第一季度有所增长,其中长材需求状况弱于板带材,但钢材消费依然以长材消费为主。

对近5年西南地区市场长材流入量、板带材流入量进行比较可知,西南地区市场长材流入量始终大于板带材,长材流入量基本是板带材的2倍。2019年为长材流入量占比与板带材流入量占比二者差值*大的一年,高出38.84个百分点。2023年为长材流入量占比与板带材流入量占比二者差值*小的一年,高出22.97个百分点。因此2023年第一季度西南地区市场钢材消费中长材占比优势依然明显,但板带材市场占比进一步扩大。