需求释放不及预期 节前钢市震荡走弱

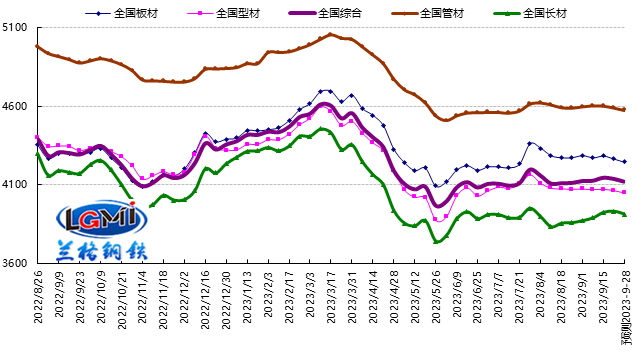

2023年第38周(2023.9.18-9.22)兰格钢铁全国绝对价格指数为4138元,较上周下降0.2%,较去年同期下降3.4%。其中,兰格钢铁长材绝对价格指数为3933元,较上周上升0.1%,较去年同期下降5.5%;兰格钢铁型材绝对价格指数为4065元,较上周下降0.2%,较去年同期下降5.8%;兰格钢铁板材绝对价格指数为4266元,较上周下降0.4%,较去年同期下降0.5%;兰格钢铁管材绝对价格指数为4592元,较上周下降0.3%,较去年同期下降5.8%。

据兰格钢铁网监测数据显示,2023年第38周国内部分地区钢铁原燃料及钢材产品计17类42个规格(品种)的价格变化情况如下:主要钢材品种市场价格冲高回落,与上周相比,上涨品种大幅减少,持平品种略有减少,下跌品种大幅增加。其中5个品种上涨,较上周减少17种;14个品种持平,较上周减少1种;23个品种下跌,较上周增加18种。国内钢铁原料市场震荡盘整,铁矿石价格稳中下滑5元,焦炭价格上涨100元,废钢价格小幅震荡,钢坯价格下跌40元。

图1 兰格钢铁价格指数变化趋势图

目前来看,国际形势复杂严峻,美英均暂停加息进程,同时国内的LPR也“按兵不动”,政府层面也继续落实政策“组合拳”,切实稳增长、提信心、防风险,持续巩固我国经济回升向好势头,推动经济实现质的有效提升和量的合理增长,从加大金融支持稳外贸稳外资力度到便利外国投资者自由跨境投资,从交通行业可持续发展到加快推进新型工业化,从加快发展先进制造业到促进重大技术装备推广应用,从加快建设现代化高质量综合立体交通网到清理拖欠企业账款专项行动方案。随着存量政策与增量政策叠加发力,政策效应不断累积,积极因素不断增多。

短期来看,国内钢市将呈现“外部环境复杂严峻、政策效应叠加发力,备货需求不及预期、终端需求有望展开”的格局。从供给端来看,由于钢市的冲高回落和原料价格的再次走强,钢厂产能释放意愿略有转弱,短期供给端将呈现微幅下滑的局面。从需求端来看,随着气候条件好转,叠加双节将至,市场的备货需求有所放量,但不及市场预期,而终端需求也不温不火。从成本端来看,铁矿石价格小幅震荡、废钢价格震荡盘整,焦炭价格提涨落地,使得成本支撑力度明显增强。据兰格钢铁周价格预测模型测算,下周(2023.9.25-9.28)国内钢材市场将在政策利好、供给下滑、需求不足、成本支撑等因素的共同影响下,呈现震荡走弱的行情。

关注市场因素

宏观经济:

【财政收入】1-8月全国一般公共预算收入151796亿元 同比增长10%

【外商投资】1-8月全国实际使用外资金额8471.7亿元 同比下降5.1%

【对外投资】1-8月我国对外非金融类直接投资5856.1亿元 同比增长18.8%

行业动态:

【矿石产量】8月份铁矿石原矿产量同比增长1.3%

【钢铁产量】8月份钢筋产量同比下降1.7%

【钢铁产量】8月份冷轧薄板产量同比增长20.5%

【钢铁产量】8月份中厚宽钢带产量同比增长33.2%

【钢铁产量】8月份焊接钢管产量同比增长7.0%

【钢铁产量】8月份铁合金产量同比增长19%

下游需求:

【电力投资】1-8月全国主要发电企业电源工程投资4703亿元 同比增长46.6%

【家电行业】8月份空调产量同比增长5.9%

【家电行业】8月份洗衣机产量同比增长40.9%

【家电行业】8月份彩电产量同比下降5.2%

【家电行业】8月份冰箱产量同比增长20.8%

【机械行业】8月份挖掘机产量同比下降37.4%

【机械行业】8月份金属切削机床产量同比持平

【机械行业】8月份工业机器人产量同比下降18.6%

【机械行业】8月份发电机组产量同比增长32.4%

【船舶行业】8月份民用钢质船舶产量同比增长19.8%